2023年4月27日スタート「相続土地国庫帰属制度」とは

相続した土地を手放したい人に向けた「相続土地国庫帰属制度」が、2023年4月27日からスタートしています。

相続土地国庫帰属制度の概要

「相続土地国庫帰属制度」とは、相続や遺贈によって土地を取得した方が、その土地の所有権を国庫に帰属させることができる制度です。政府が喫緊の課題とする所有者不明土地問題の解決策の一つであり、所有者不明土地を新たに発生させないための対策として、相続登記の義務化等の改正とともに新設されました。

わかりやすくいうと「相続したくない土地を国に引き取ってもらえる制度」なのですが、制度を利用するには法務局の承認を得なければならず、承認された場合は10年分の管理費に相当する「負担金」の支払いをしなければなりません。

それなりに手間とコストのかかる制度ですが、将来発生し続ける責任やコスト(管理費・税)から解放されるメリットを考慮して検討するとよいでしょう。

相続土地国庫帰属制度の対象となる土地

あらゆる土地を国が引き取るとなると、管理コストのかかる土地の押し付けによって、制度自体が崩壊してしまいます。

そのため、管理や処分に過分のコストがかかる土地は、この制度の対象になりません。

【対象にならない土地の例】

- 申請をすることができないケース(却下事由)(法第2条第3項)

A 建物がある土地

B 担保権や使用収益権が設定されている土地

C 他人の利用が予定されている土地

D 土壌汚染されている土地

E 境界が明らかでない土地・所有権の存否や範囲について争いがある土地 - 承認を受けることができないケース(不承認事由)(法第5条第1項)

A 一定の勾配・高さの崖があって、管理に過分な費用・労力がかかる土地

B 土地の管理・処分を阻害する有体物が地上にある土地

C 土地の管理・処分のために、除去しなければいけない有体物が地下にある土地

D 隣接する土地の所有者等との争訟によらなければ管理・処分ができない土地

E その他、通常の管理・処分に当たって過分な費用・労力がかかる土地

(出典)法務局HP:相続土地国庫帰属制度の概要

https://www.moj.go.jp/MINJI/minji05_00457.html#mokuji1

相続土地国庫帰属制度の利用手順

■法務局への承認申請

法務局に、申請に必要な書類を提出します。審査手数料(土地一筆あたり1万4,000円)が必要になります。

なお、法務局では申請前に事前相談(要予約)が可能ですので、まずはそれを活用するとよいでしょう。

(参考)法務省HP:令和5年2月22日から相続土地国庫帰属制度の相談対応を開始します

https://www.moj.go.jp/MINJI/minji05_00498.html

■法務局による審査・承認

法務局により、書面調査・実地調査が行われます。

審査に問題がなければ、法務大臣・管轄法務局長による承認の通知、負担金の通知が行われます。

■負担金の納付

負担金とは、土地の種目に応じた10年分の管理費相当額のことで、負担金の通知から30日以内に納付しなければなりません。

負担金の金額については、こちらをご覧ください。

法務局HP:相続土地国庫帰属制度の負担金

https://www.moj.go.jp/MINJI/minji05_00471.html

相続土地国庫帰属制度を使わない処分方法

- 相続放棄

すべての財産を放棄する方法です。

ただし、土地以外の相続財産の相続権も失います。

相続放棄をするには、自己のために相続の開始があったことを知った日から3か月内に、家庭裁判所への申立てが必要です。 - 寄付

自治体などに寄付する方法です。

寄付が可能かどうかは自治体によるため、まずは確認しましょう。

近隣の法人や個人に寄付する方法もありますが、両者に税金が発生する可能性がありますので、税理士にご相談ください。 - 売却

民間の不動産会社などに仲介してもらい、売却する方法です。

免税事業者への一方的な減額通告 公正取引委員会から業者に注意

インボイス制度が企業にもたらす影響は、税務に関する影響だけではありません。

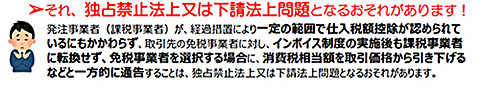

公正取引委員会では、インボイス制度を契機に、事業者が取引先の免税事業者に価格交渉をする際、独占禁止法・下請法に抵触しないよう注意を呼びかけています。

令和5年5月、公正取引員会から「インボイス制度の実施に関連した注意事例について」という文書が公開されました。

内容は、インボイス制度に関して独占禁止法違反につながるおそれのある複数の事例が確認され、これに対し、公正取引委員会から正式に注意を行ったというものです。

同文書では、その注意事例が紹介されています。

(参考)公正取引委員会HP:インボイス制度関連コーナー

https://www.jftc.go.jp/invoice/index.html

問題となった注意事例

問題となった注意事例は、買い手側にインボイス制度の「経過措置」が適用されるにもかかわらず、取引先の免税事業者に対し、インボイス制度の実施後も免税事業者を選択するのであれば、消費税相当額を取引価格から引き下げると文書などで一方的に通告を行ったというものです。

(出典)インボイス制度の実施に関連した注意事例について

https://www.jftc.go.jp/file/invoice_chuijirei.pdf

■買い手側の「経過措置」とは

「経過措置」とは、免税事業者からの課税仕入れであっても令和5年10月〜令和11年9月末の6年間は、仕入税額相当額の80%または50%を仕入税額として控除できる、買い手側に有利な措置のことです。

6年間のうち前半3年が80%控除、後半3年が50%控除になります。

つまり、インボイス制度開始後、当面は同じ価格で免税事業者と取引をしても負担増は仕入税額相当額の2割であるところ、この注意事例では10割分の値下げを一方的に通告したことになります。

こうした注意事例が発出された以上、今後、免税事業者との価格交渉を考えている事業者は取引価格に「経過措置」を考慮することや、それを一方的に通告することについて注意をしなければならないといえます。

■ポイントは「優越的地位の濫用」

このような事例が問題視される理由は、独占禁止法において「優越的地位の濫用」が規制されているからです。

「優越的地位の濫用」とは、自己の取引上の地位が相手方に優越している一方の当事者が、取引の相手方に対し、その地位を利用して、正常な商慣習に照らして不当に不利益を与えることをいいます。

「優越的地位の濫用に関する独占禁止法上の考え方(平成22年公正取引委員会)」によると、「自己の取引上の地位が相手方に優越していることを利用して」の判断は、取引の相手方との関係をみて相対的に優越した地位にあることや、買い手に対する売り手の取引依存度、買い手側の市場における地位などから総合的に判断されるとしています。

取引価格の引き下げ自体は違法ではない

公正取引委員会における、インボイス制度を契機とする価格引き下げについての基本的な考え方も確認しておきましょう。

まず、独占禁止法や下請法は、インボイス制度をきっかけに取引条件の見直しをすること自体を規制しているわけではありません。

そもそも取引条件を決めることは、当事者間の自主的な判断に委ねられる事項です。

公正取引委員会は、インボイス制度を契機とする免税事業者との取引価格の変更について、買い手の経過措置や免税事業者の諸経費にかかる消費税の負担(※)などを考慮し、双方納得の上で取引価格を設定すれば、結果的に取引価格が引き下げられたとしても問題にならないとしています。

(参考)公正取引委員会:免税事業者及びその取引先のインボイス制度への対応に関するQ&A(Q7:「1 取引対価の引下げ」より)

https://www.jftc.go.jp/dk/guideline/unyoukijun/invoice_qanda.html

(※)免税事業者は、消費税相当額を含む売上高を総取りできるものと誤解されやすいのですが、免税事業者の場合、課税仕入れに含まれる仕入税額の控除を受けられないことから、仕入れや経費として支払う消費税を全額負担しなければなりません。