プラットフォーム課税について

■国外事業者向けの新ルール「プラットフォーム課税」とは

「プラットフォーム課税」とは、令和6年度税制改正で新設された消費税の申告に関するルールです。

デジタルプラットフォームを利用して商品やサービスを提供している事業者の方々は耳にしたことがあるかもしれませんが、これは主に国外事業者と大規模プラットフォーム事業者に関わるルールになります。

今回は、このプラットフォーム課税の概要と対象取引、適用時期や適用された場合の影響について解説します。

■プラットフォーム課税とは

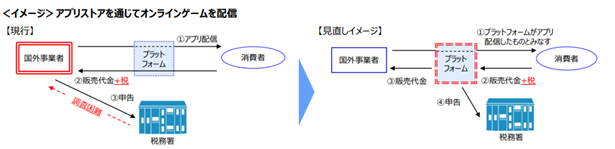

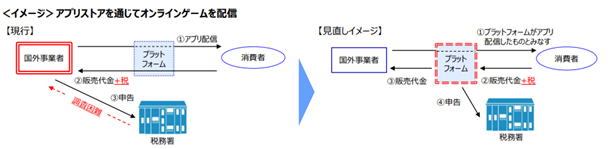

プラットフォーム課税とは、海外の事業者がデジタルプラットフォームを介し、日本の消費者向けにアプリ配信などのサービスを提供する場合、その取引に関する消費税をプラットフォームが申告・納税する制度です。

つまり、プラットフォーム課税の対象となる取引を行う海外の事業者は、その取引について消費税の申告・納税を行う必要がなくなります。

(画像出典)財務省HP:国境を越えたデジタルサービスに対する消費税の課税のあり方に関する研究会 報告書より

https://www.mof.go.jp/tax_policy/summary/consumption/PF_gaiyou.pdf

■プラットフォーム課税の影響を受ける事業者

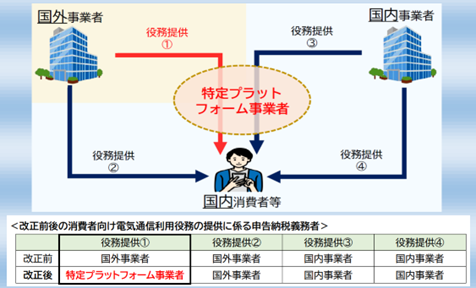

プラットフォーム課税の影響を受けるのは、「特定プラットフォーム事業者」として国税庁に指定された大規模なプラットフォーム事業者と、それを介して日本の消費者向けにモバイルアプリの配信などを行う「国外の事業者」です。

■プラットフォーム課税の対象にならない取引

次の取引は、プラットフォーム課税の対象になりません。

・日本国内の事業者がプラットフォームを介して日本の消費者向けに行う取引

→対象は「国外」の事業者がプラットフォームを介して提供するサービスです。

・「特定プラットフォーム事業者」に指定されていないプラットフォームでの取引

→国税庁が指定したプラットフォームでの取引が対象になります。指定を受けたプラットフォームと取引をしている国外事業者には、プラットフォームからの通知が行われます。また、令和6年末までに国税庁のHPにおいても、対象となるプラットフォーム名などが公表される予定です。

(画像出典)国税庁:消費税のプラットフォーム課税について

https://www.nta.go.jp/publication/pamph/shohi/kazei/index.htm

・ショッピングサイトなどを介して行う「物品販売」

→「物品販売」は「役務の提供」に該当しないため、インターネットを介した販売であってもプラットフォーム課税の対象になりません。(国税庁Q&A問5)

(参考)国税庁:消費税のプラットフォーム課税について

https://www.nta.go.jp/publication/pamph/shohi/kazei/index.htm

・プラットフォームを介さずに代金決済を行っている取引

→プラットフォームが代金決済を含む取引を仲介することを前提とした制度ですので、代金決済を別サービスなどで行っている場合は対象になりません。

(国税庁Q&A問6)

・「事業者向け」のサービスである

→国内の事業者向けの役務提供(広告配信など)は、引き続き「リバースチャージ方式」が適用されるため、プラットフォーム課税の対象になりません。

■プラットフォーム課税の適用時期

2025年4月1日以後に国内において行われる取引に適用されます。

■プラットフォーム課税の詳細について

ここからは、プラットフォーム課税をより詳しく知りたい方のために、プラットフォーム課税が創設された趣旨の説明になります。

・インターネットサービスの内外判定の見直し

国外取引について、消費税の納税義務はありません。しかし、消費税の課税対象となる「電気通信利用役務の提供」(アプリ配信、電子書籍や音楽の配信など)については、国境を超えた取引が容易に行われます。通常、役務の提供に関する内外判定は、原則として「役務の提供地」ですが、こうしたインターネット利用取引の内外判定も役務の提供地(つまり海外)とすると、国内外の事業者間の競争条件が不公平なものとなります。

そこで、内外判定のやり方が見直され、平成27年度税制改正により「電気通信利用役務の提供」については、サービスが消費される場所(いわゆる「仕向地主義」)で国内外を判定することになりました。そして「電気通信利用役務の提供」のうち、「日本国内の事業者向け」のサービス(広告配信など)については、サービスの買い手である事業者が消費税の申告・納税を行うリバースチャージ方式が導入されています。

・海外企業と日本消費者をつなぐ大規模プラットフォームが登場

ところが近年、この見直しでは解決できない問題が出てきました。

大規模なプラットフォームの誕生により、海外の大小さまざまな事業者がプラットフォームを介して、日本人向けのモバイルアプリなどを配信するようになったのです。

前述のとおり、「電気通信利用役務の提供」の内外判定は、サービスが消費される地で行われます。そのため、日本人向けのアプリ配信は、日本の消費税の課税対象取引になります。

そして、この場合の納税義務者はプラットフォームではなく、そのプラットフォームの背後にある海外事業者となります。

かつては、プラットフォームがコンテンツを購入して提供する「バイセル方式」が主流でした。この場合は、プラットフォームと消費者の取引であるため、消費者から預かった消費税の納税義務は、プラットフォーム事業者にありました。

しかし、アプリ配信などでは、プラットフォームは取引の仲介を行うのみで、実態は、プラットフォームの背後にある企業と消費者による「セールスエージェント方式」による取引となっています。この場合、消費税の納税義務は個々の企業(サプライヤー)にあります。

モバイルアプリの市場は近年急速に拡大しており、2024年には5兆円を超えるとする推計もあるほどです。しかし、日本の消費者向けにモバイルアプリ配信などを行うサプライヤーの中には、日本に拠点がない小規模な海外事業者も多く、消費税の公平な徴収が難しいことが問題になりました。

・プラットフォーム課税によって変わること

「海外だから消費税の徴収ができない」という状態は、国内外の競争条件の不均衡問題に繋がります。

そこで、取引を仲介する大規模プラットフォームに目をつけ、代金決済を仲介するプラットフォームについては、国外事業者と日本の消費者との取引に限り、そのプラットフォームが取引を行ったものとみなして、消費税の申告と納税をプラットフォームから行ってもらうことにしたのです。

例えば、本体価格10,000円(税込み11,000円)のゲームアプリを国外事業者が日本人向けにアプリストアで配信した場合、上記の問題がある限り、現状では11,000円が国外事業者の実入りとなりかねないところですが、プラットフォーム課税であれば、取引を仲介する「特定プラットフォーム」が国外のサプライヤーに本体価格10,000円を支払い、消費税1,000円分は、特定プラットフォーム事業者が、税務署に申告・納税することになります。

(再掲)財務省HP:国境を越えたデジタルサービスに対する消費税の課税のあり方に関する研究会 報告書より

https://www.mof.go.jp/tax_policy/summary/consumption/PF_gaiyou.pdf

・改正後の国外事業者の注意点

プラットフォーム課税により、対象となる国外事業者は、2025年4月1日以後に行われる対象取引の納税と申告が不要になります。

ただし、プラットフォーム課税の対象取引にならない通常の取引については、引き続き申告・納税の対象になります。

また、適格請求書発行事業者の登録(いわゆる「インボイス登録」)を受ける場合は、基準期間の課税売上高が1,000万円以下であっても納税義務者になるという近年の改正にも注意が必要です。

■プラットフォーム課税のポイントのまとめ

・適用開始: 2025年4月1日以後の取引が対象。

・対象事業者: 主に国外の事業者と特定プラットフォーム事業者。

・国内事業者: 国内事業者が行う取引は基本的に対象外。

・物品販売: プラットフォームを介した「物品販売」は対象外。

・代金決済:プラットフォームを介さない場合は対象外。

・インボイス制度: 1,000万円以下の課税売上高でも、インボイス登録により納税義務者になるケースに注意。