2割特例の適用ができない事業者について(追加Q&A)

インボイス制度の「2割特例」は、インボイス制度をきっかけに課税事業者に転身する免税事業者を対象とした特例です。

3月のニュースにおいて、税制改正の大綱に基づく概要をお伝えしましたが、改正法案が可決した後、国税庁のQ&A(令和5年4月改訂版)において、2割特例の対象外となるケースについてのQ&Aが追加されました。

今回は、この追加Q&Aを解説します。

2割特例の対象にならないケースとは

2割特例の対象にならないケースは、下記のとおりです。

- その課税期間が、免税点制度の対象にならない課税期間に該当する場合(問113)

- 令和5年10月1日を含む課税期間の初日から課税事業者を選択している場合(問114)

■ケース1:免税点制度の対象にならない課税期間に該当する場合

インボイス制度をきっかけに免税事業者が課税事業者になることが条件ですので、インボイス登録に関係なく課税事業者になる課税期間、つまり、消費税の事業者免税点制度が適用されない課税期間は、2割特例の対象になりません。

【免税点制度が適用されない課税期間】

- 基準期間の課税売上高が1,000万円を超える課税期間

- 特定期間における課税売上高(または給与)が1,000万円を超える課税期間

- 相続(※)・合併・分割があった場合、被相続人・被合併法人・分割親法人の課税売上高等の状況によって、免税事業者になれない課税期間

- 新設法人・特定新規設立法人(資本金1,000万円以上の新しい法人・課税売上高5億円を超える法人と支配関係にある法人)であることにより、免税事業者になれない課税期間

- 高額な一定の資産の課税仕入れ等を行い、免税事業者に戻れない課税期間(2年または3年)

- 1か月または3か月に短縮している課税期間

(※)インボイス登録が相続日以前であれば、2割特例の対象になる可能性があります。

■ケース2:令和5年10月1日を含む課税期間から課税事業者を選択している場合

令和5年10月1日を含む課税期間の初日から免税事業者が課税事業者を選択し、10月1日にインボイス発行事業者になる場合に関係する話です。

たとえ、インボイス制度に対応するために課税事業者を選択していたとしても、このケースで2割特例の使用を認めると、一つの課税期間において異なる計算方法が混在してしまうことから、2割特例の対象外としています。

例えば、「1月1日~9月30日は一般課税、10月1日~12月31日は2割課税」のような消費税申告をさせないためのルールです。

なお、ケース2が問題となるのは、令和5年10月1日を含む課税期間だけであり、その次の課税期間からは2割特例を適用できます。

ただし、その課税期間が、ケース1の「免税点制度の対象にならない課税期間」にあたる場合は対象外となりますので、高額な資産の課税仕入れを行った場合の2年縛りなどに注意が必要です。

【(補足①)インボイス発行事業者になるための手順】

ケース2では、免税事業者がインボイス発行事業者になるために2つの手順があることを理解する必要があります。

1つめは、「消費税課税事業者選択届出書」を提出した上で、インボイス登録を受けて、インボイス発行事業者になる方法です。

免税事業者がインボイス登録をするための、原則の手順となります。

この手順で登録する場合、インボイス登録日を含む課税期間の初日から課税事業者となることに特徴があります。

2つめは、免税事業者の経過措置を利用して、登録希望日から課税事業者になる方法です。

この経過措置とは、令和5年10月1日から令和11年9月30日までの日の属する課税期間において、登録希望日、つまり事業年度の途中からでも課税事業者になることができる措置になります。

この経過措置を適用する場合、「消費税課税事業者選択届出書」の提出は必要なく、インボイス登録申請のみで、インボイス発行事業者と課税事業者になります。

ケース2は、1つめの原則の手順を踏んでインボイス登録をした場合に関係する話になります。

【(補足②)ケース2で2割特例を受けるには】

令和5年10月1日を含む課税期間の末日までに「課税事業者選択不適用届出書」を提出し、課税事業者選択の効果を失わせることによって、インボイス発行事業者となった令和5年10月1日以降の残りの期間に2割特例を使うことができます。

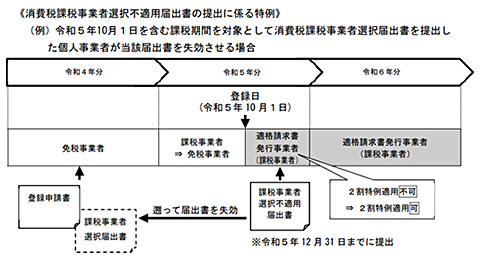

国税庁のQ&Aで、下記の図が追加されています。

(出典)国税庁:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(問113)

上記の図は、課税期間「令和5年1月1日~令和5年12月31日」において、令和4年中に「課税事業者選択届出書」を提出して課税事業者になっている状態です。

この状態で、令和5年12月31日までに「課税事業者選択不適用届出書」を提出すれば、「令和5年1月1日~令和5年9月30日」は免税事業者に戻りますが、事前に行っているインボイス登録申請の効果によって、「令和5年10月1日~令和5年12月31日」の3か月は課税事業者となります。

この3か月分の消費税申告は、2割特例を使うことが可能です。

通常、この「課税事業者選択不適用届出書」は、課税事業者の選択をやめたい課税期間が開始する前までに提出しなければなりませんが、特別に提出期限が延長されています。

インボイス登録を取り消す方法(追加Q&A)

インボイス登録を取り消す方法(R5.10.1~)

インボイス制度開始後(令和5年10月1日以降)にインボイス発行事業者をやめたい場合は、「適格請求書発行事業者の登録の取消しを求める旨の届出書」(以下、登録取消届出書)を税務署に提出することによって、インボイス登録を取り消すことができます。

■登録取消届出書の提出期限

登録取消届出書の提出期限は、インボイス発行事業者をやめたい課税期間の初日から起算して15日前になります。

3月決算法人の場合、前課税期間の3月17日までに提出することで、4月1日からインボイス登録をやめることが可能です。

言い換えると、どんなに早く提出しても、インボイス発行事業者をやめることができるのは、「翌」課税期間からです。

なお、提出期限が土日や祝日であっても、その翌日などに期限が延長されることはありませんので、ゆとりをもって準備するようにしましょう。

■登録取消届出書の提出先

提出先は、納税地を所轄する税務署になります。

■課税事業者をやめられない場合も

課税事業者をやめる手続きは、インボイス発行事業者をやめる手続きと分けて考えることになります。

まず、「課税事業者選択届出書」を提出している場合は、「課税事業者選択不適用届出書」も提出しなければ、インボイス発行事業者をやめることはできても免税事業者に戻れないなどの注意点があります。

また、課税事業者をやめることができる時期は、課税事業者になった方法やインボイス登録日によって変わります。

例えば、「課税事業者選択届出書」を提出している場合、課税期間の初日から2年を経過する日の属する課税期間は、「課税事業者選択不適用届出書」を提出できず、免税事業者に戻れない決まりがあります。いわゆる"2年縛り"です。

ところが、免税事業者が経過措置によりインボイス登録を受けている場合は、「課税事業者選択届出書」を提出しませんので、扱いがイレギュラーなものになります。

経過措置でインボイス登録をした免税事業者は、令和5年10月1日を含む課税期間にインボイス登録を受けている場合のみ、2年縛りの適用対象外とされています。

逆にそれ以外は、2年縛りの対象です。

登録日を含む課税期間の翌課税期間から、登録日以後2年を経過する日を含む課税期間までの各課税期間について、免税事業者に戻れないことになっています。