所有権移転外リースで賃借処理をした場合のインボイス保存について

所有権移転外ファイナンス・リース取引のQ&Aが追加

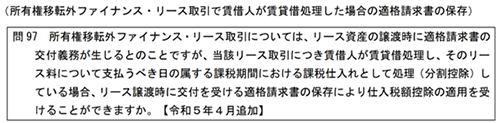

国税庁の「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A(令和5年4月改訂)」(以下、「追加Q&A」)において、下記の質問が追加されています。(問97)

(出典)国税庁:消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/qa_invoice_mokuji.htm

リース取引におけるインボイス交付義務

令和5年10月からはじまるインボイス制度では、仕入税額控除に適格請求書の保存が原則必要になるとともに、売り手となる適格請求書発行事業者には、一定の場合を除いて適格請求書の交付が義務付けられます。

インボイス制度開始後のリース取引では、リース物件の引き渡し時などリース契約の開始時において、貸し手から借り手に適格請求書が交付されることになると考えられます。

「所有権移転外ファイナンス・リース取引」の2つの経理方法

リース取引における借り手の経理方法は、契約内容やリース資産の特徴から「ファイナンス・リース取引」と「オペレーティング・リース取引」に分かれます。

前者の経理方法は「売買」としてリース物件を資産計上し、後者は「賃貸借」として支払ったリース料をその期の賃料として扱います。

問97にある「所有権移転外ファイナンス・リース取引」とは、「ファイナンス・リース取引」のうち一定の取引のことです。(下記参照)

この「所有権移転外ファイナンス・リース取引」における借り手の経理方法は、原則「売買」であり、消費税においても、リース資産の引き渡しを受けた課税期間において、仕入税額を一括控除することが原則となります。

しかし、この取引を中小企業である借り手でリース資産の「賃貸借」として処理している場合、経理実務の簡便性を考慮して、リース料を支払った各課税期間において仕入税額を分割控除することも認められています。

追加Q&Aは、この「所有権移転外ファイナンス・リース取引」について、①インボイス制度においても賃貸借処理をした場合はリース料の支払い時に仕入税額を分割控除して差し支えないか、②その際に保存するインボイスはリース資産の引き渡し時に交付される適格請求書でよいかを回答しています。

結論:リース資産譲渡時のインボイス保存でOK

「所有権移転外ファイナンス・リース取引」の経理方法は、インボイス制度開始後も、売買処理が原則である点は変わりませんが、賃貸借処理をしている場合は、引き続き、分割控除を適用しても差し支えありません。(①)

そして分割控除を適用する場合、保存するインボイスは、リース資産の引き渡しの際に交付される適格請求書でよいとされています。(②)

賃貸借処理をしているからといって、リース料を支払う度にインボイスを交付してもらわなくても、仕入税額控除を適用できるということです。

ただし、この場合の適格請求書の保存期間は、リース料の最終支払期日(賃貸借処理により計上する最後の課税仕入れ)の属する課税期間の末日の翌日から2月を経過した日から7年間になる点に注意が必要です。

リース期間がインボイス開始日をまたぐ場合の違い

令和5年9月30日以前に開始したリース取引で、令和5年10月以降にリース料を支払う場合の適格請求書の要否は、下記のようになります。

■ファイナンス・リース取引の場合

ファイナンス・リース取引については、リース開始時において交付された請求書(現行の区分記載請求書)を保存することによって、10月1日以降の支払いについても仕入税額控除を適用することができます。

また、分割控除を適用している所有権移転外ファイナンス・リース取引において、途中で令和5年10月1日を迎えた場合でも、すでに交付された区分記載請求書の保存によって、引き続きリース料の仕入税額控除を適用することが認められます。(問97)

■オペレーティング・リース取引の場合

オペレーティング・リース取引については、令和5年9月30日以前からリース取引を開始していたとしても、10月1日以降に支払うリース料で仕入税額控除を適用するには、インボイスの保存が必要になります。

【(参考)ファイナンス・リース取引とは】

次のすべての要件を満たすリース取引のこと

・リース期間中の中途解約が禁止されているものであること、または借り手が中途解約する場合には未経過期間に対応するリース料の額の合計額のおおむね全部(原則90%以上)を支払うものなどであること

・借り手がリース資産からもたらされる経済的な利益を実質的に享受することができ、かつ、リース資産の使用に伴って生ずる費用を実質的に負担すべきこととされているものであること

【(参考)所有権移転外ファイナンス・リース取引】

ファイナンス・リース取引のうち、次のいずれにも該当しないものをいいます。

・リース期間の終了時または中途において無償または名目的な対価で譲渡されること

・リース期間の終了時または中途において著しく有利な価額で買い取る権利が与えられていること

・リース期間の終了後、無償と変わらない料金で再リースできること

・リース資産が借り手に対する特別仕様であること

・リース資産が建築用足場材のように識別困難であること

・借り手から資金を受け入れた金融機関において、借り手のリース債務が貸し手の借入金の元利に対応する部分の引受けをする構造になっていること

・リース期間がリース資産の法定耐用年数に比して相当短いこと(リース期間<法定耐用年数×70%(※))

(※)法定耐用年数10年以上のリース資産は「60%」

法人に対する税務調査の近年の傾向

1件あたりの追徴額は増加傾向に

国税庁の報道発表資料によると、近年の実地調査件数はコロナ前と比べて減少傾向にありましたが、令和3事務年度(2021年7月~2022年6月)の実地調査件数は、コロナ前の半分ほどに回復しています。

一方、追徴税額はコロナ前の水準にすでに回復しており、1件あたりの換算額はコロナ前よりも増額しています。

【法人税・消費税に対する実地調査の件数等】

| 事務年度 | 令和元 (H31.7~R2.6) |

令和2 (R2.7~R3.6) |

令和3 (R3.7~R4.6) |

| 実地調査件数 | 76千件 | 25千件 | 41千件 |

| 追徴税額 | 2,367億円 | 1,936億円 | 2,307億円 |

| 調査1件あたりの 追徴税額 |

3,135千円 | 7,806千円 | 5,701千円 |

(※)各年の2月1日~翌年1月末日までの間に事業年度が終了した法人を対象に、各年7月~翌年6月までの間に実施した調査が集計対象になっています。

(※)各金額には、地方法人税や地方消費税を含みます。

【(参考)コロナ前3年度分の実地調査の概要】

| 事務年度 | 平成28 | 平成29 | 平成30 |

| 実地調査件数 | 法人税:97千件 消費税:93千件 |

法人税:98千件 消費税:94千件 |

法人税:99千件 消費税:95千件 |

| 追徴税額 | 法人税:1,732億円 消費税:785億円 |

法人税:1,948億円 消費税:748億円 |

法人税:1,943億円 消費税:800億円 |

| 調査1件あたりの 追徴税額 |

法人税:1,788千円 消費税:842千円 |

法人税:1,995千円 消費税:795千円 |

法人税:1,964千円 消費税:838千円 |

書面や電話、面接による追徴税額が大幅増

近年の報道発表資料では、実地調査の他に、「簡易な接触実績」に関する件数が示されています。

「簡易な接触」とは、書面や電話連絡、税務署での面接による調査のことであり、これらによって自発的な申告内容の見直しを要請することで、法人税・消費税の追徴に繋げています。

報道発表資料によると、近年、この「簡易な接触」による追徴税額が上昇しています。

| 事務年度等 | 令和元 (H31.7~R2.6) | 令和2 (R2.7~R3.6) | 令和3 (R3.7~R4.6) |

| 接触件数 | 44千件 | 68千件 | 67千件 |

| 申告漏れ所得金額 | 42億円 | 76億円 | 88億円 |

| 追徴税額 | 27億円 | 62億円 | 104億円 |

消費税還付・海外取引・無申告法人の発見に力を入れている

近年は、消費税還付申告・海外取引・無申告などに対する調査を「主要な取組」としており、その調査事例も発表されています。

例えば、課税仕入れの水増しによる消費税不正還付の調査では、仕入れ先への反面調査や、租税条約等に基づく情報交換制度による輸出売上額の調査(※)などを実施した事例が紹介されています。

(※)課税仕入れの過大計上に伴い、免税売上も水増ししてごまかそうとしていた